近年、マンションの相続に関する税制や法律の改正も相次いでいます。高齢化に伴って相続の件数も増えていることから、不動産コンサルタントの畑中学さんにマンションの相続にあたって遺す人・引き継ぐ人が知っておくべき4つのことを聞きました。(以下、畑中氏談)

たとえば、相続資産が相続税評価額3,000万円のマンションと現金預貯金1,000万円で、相続人が兄と弟の2人だった場合、兄はマンション、弟は現金預貯金を引き継ぐとなると不公平になってしまいます。一方で、マンションも現金預貯金も半分ずつ相続すれば公平に分割できるものの、一つの不動産を複数人で共有するとなると、相続後の方向性で揉める要因になってしまいます。共有者のうち1人でも「売りたくない」という人がいれば、マンションが売れなくなってしまうからです。

▲武蔵野不動産相談室代表 不動産コンサルタント畑中学さん。不動産会社も嫌がる親族関係の相続トラブル解決と金融機関の融資をつける技術により、一族の資産を守る「親子・親族間の自宅売買」に定評がある。また、資産性の高い不動産購入へのアドバイスと中古住宅を見極める「不動産の健康診断」にも依頼が多い

2024年4月、総務省が最新の空き家数と空き家率を発表しました。全物件種別の空き家数900万戸に対し、マンションの空き家は500万戸超。ただ、これには賃貸・売却中の空き家も含まれているため、放置されている空き家ということでは戸建てと比べてマンションは少ないと思います。とはいえ、マンションも相続人で揉めてしまうことによって空き家になってしまう可能性は十分にあります。

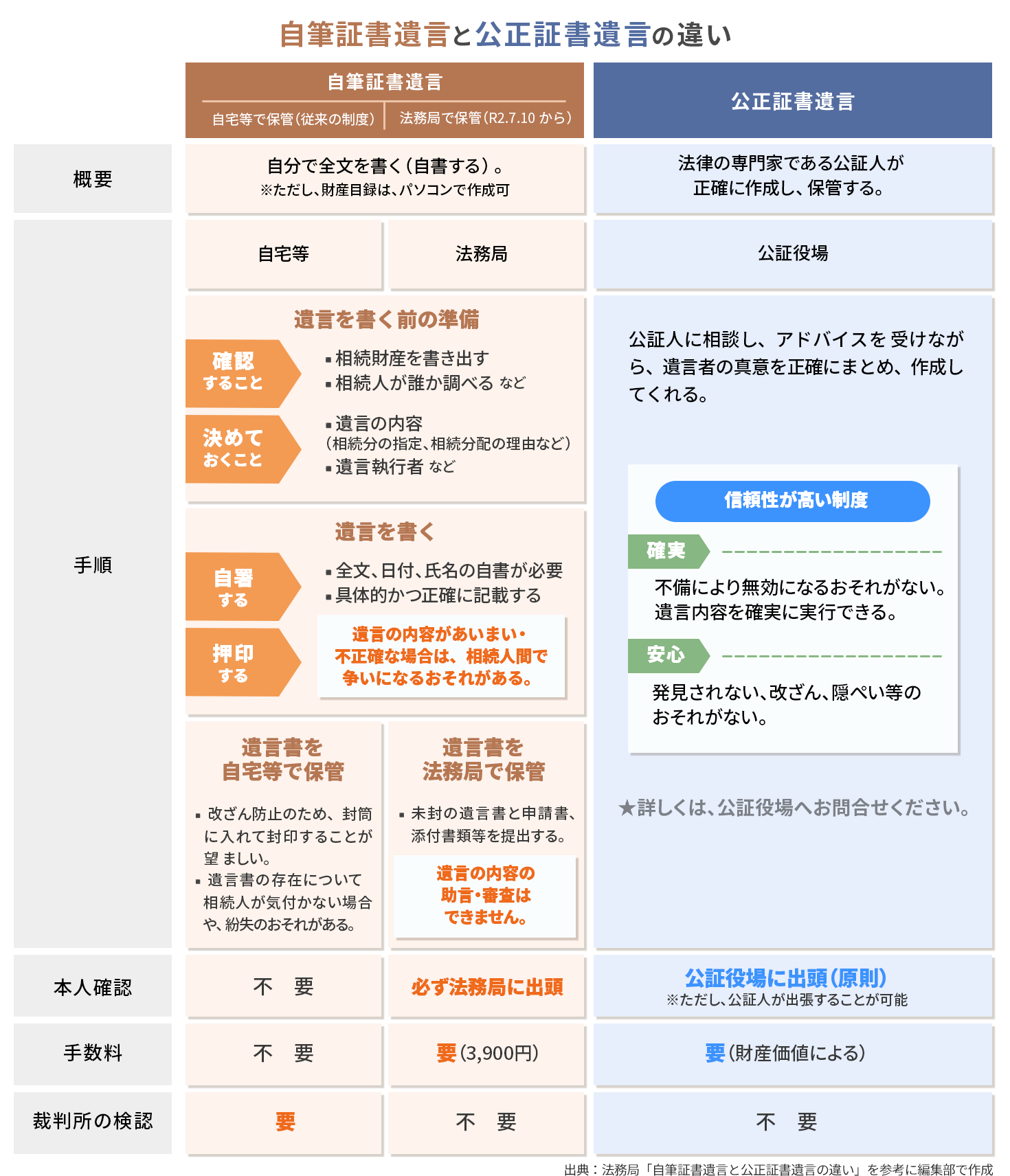

相続を“争族”としないためには、何より家族間でコミュニケーションを取っておくことが大切です。遺言は自筆で残すことも可能ですが、書き方が煩雑で、無効になってしまうリスクもあるため、公正証書にして残すことをおすすめします。ただ、遺言書だけではなかなか思いが伝わりませんので、エンディングノートを活用したり、実際に話し合われたりすることが大切になってくるでしょう。

2.相続登記が義務化。登記名義人は自分になっている?

2024年4月から、相続登記が義務化されました。これ以前に相続した方も、3年以内の相続登記が義務づけられています。

マンションは一戸建てと比べると相続登記されないケースは少ないものの、専有部と共用部の登記が分かれているマンションでは登記漏れも少なからず見られます。専有部と共用部の登記が分かれているというのは、たとえば共用部のゴミ置き場やトランクルームの登記と専有部の登記が別になっているということです。専有部の名義が亡くなった方になっていたとしても、共用部の登記が先代のものになっていたら、相続登記する際には遡って戸籍謄本などを取得しなければなりません。

また、相続登記を怠っていたがために、自分の子と自分の兄弟、あるいは甥や姪でマンションを共有しなければならなくなってしまう可能性もあります。いずれも古いマンションに多い事例です。住まいの終活のひとつとして、誰にどう引き継ぐかを考えることに加え、登記がどうなっているかも今一度、確認しておくとよいでしょう。

▲畑中さんの事務所では手続きがスムーズに行えるよう相談内容ごとにオリジナルの小冊子を用意

3.変わったマンションの相続税評価。相続税対策は十分?

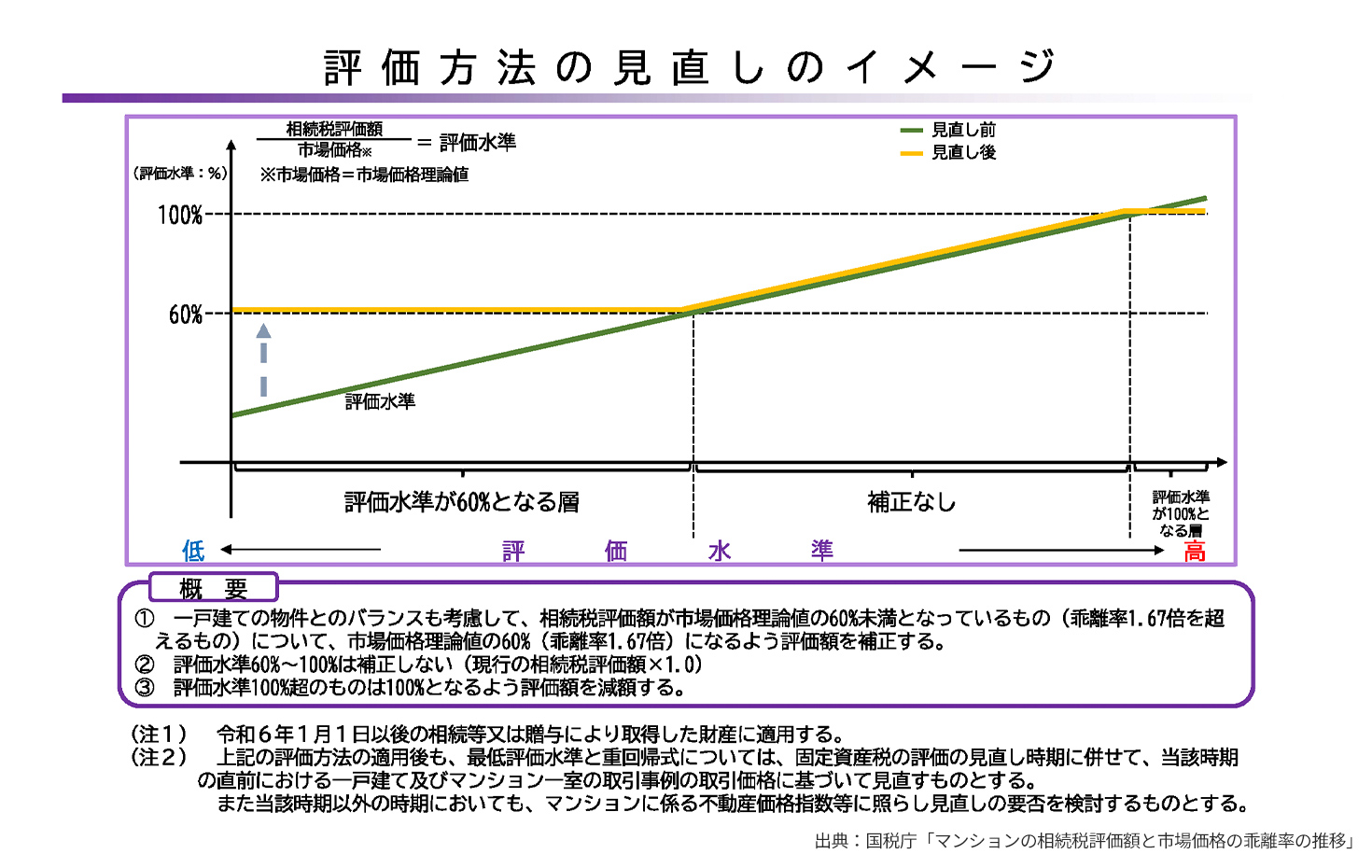

従来まで、マンションの建物の相続税評価額は「固定資産税評価額×1.0」、土地の相続税評価額は「マンション全体の敷地の評価額×持ち分割合」でしたが、評価額の時価の乖離(差異)が問題視されていました。乖離率は、土地の持ち分が小さい大規模なマンションほど大きくなります。タワーマンションなどでは、市場価格に対して相続税評価額が3割、4割となるようなケースも散見されました。

一方、一戸建ての相続税評価額は、時価の6割程度になるのが一般的です。これでは不公平だということで、2024年1月1日以降の相続からマンションの相続税評価の方法が変わり、時価の6割以下の評価額になるマンションは、時価の6割になるように補正されることになりました。

とはいえ、この改正によってマンションの節税効果が完全に損なわれたわけではありません。一部のマンションの節税効果は低減したものの、近年のマンション価格の高騰は著しいものがあるため、まだまだ相続税の節税のためにマンションを取得する方も少なくありません。特に都市部のタワーマンションは、依然として相続税対策としても人気があります。

相続税対策として気をつけなければならないのが、価格が安いときに都市部のマンションなどを取得して、評価額が跳ね上がってしまっているケースです。たとえば、80年代まで開発されていた長谷川工務店(現、長谷工コーポレーション)の「コンバス」シリーズなどは、今ではかなり価値が上がっているのではないでしょうか。立地が良く、当時は今では考えられないほど安く売っていましたからね。70年代、80年代に都市部でマンションを取得した方は、予想以上に相続税がかかってしまう可能性もあります。評価額は固定資産税の納税通知書などでも確認できるので、ご覧になってみてください。

4.活用や売却の妨げになるマンションの「整理」

「たかが整理」と思うかもしれませんが、相続したマンションの家財の整理ができずに空き家になってしまうケースは本当に多くあります。整理自体は、それほど時間がかかるものではありません。しかし、整理する気持ちになるまでに時間を要するケースが多いのです。

遺品整理に着手するまで3年以上かかった方もいます。もちろん、整理が終わるまでは空き家のままです。マンションは、固定資産税や都市計画税に加え、管理費・修繕積立金がかかります。また、遺品整理を業者に頼むとすれば、相応の費用がかかります。この方の場合、遺品整理にかかった費用は50万円以上です。

相続してからコツコツ片付けを進めていればここまで費用がかかることはなかったでしょう。事前に家族間でコミュニケーションが取れていないと、何が重要なもので、何を捨てていいのかさっぱり分からないということにもなりかねません。

できれば、ご生前のうちから不要なものを処分し、資産だけでなく所有している物をどうしてほしいかを親から子へ伝えておくことが大切になってくるでしょう。戸建てと比べて売りやすく、貸しやすいマンションは、整理の問題とトラブルさえなければスムーズに相続し、活用や売却ができるはずです。

とはいえ、子から親に相続後の話をするのは気が引けるものです。親は親で「自分が亡くなった後の話をしたくない!」と、なかなか話し合いに応じてくれない方も何人も見てきました。そこをなんとか乗り越え、ご家族同士でコミュニケーションを取っていくしか方策はありませんが、少し「言い方」を変えてみるのもいいかもしれません。たとえば「相続に向けて話し合おう」「このマンションが空き家になったらどうする?」ではなく「どう資産を引き継げばいい?」「このマンションをどうしたい?」と前向きな言葉に置き換えるだけでも、話し合いがしやすくなる可能性があります。

取材・文:亀梨奈美 撮影:ホリバトシタカ

WRITER

不動産ジャーナリスト。不動産専門誌の記者として活動しながら、不動産会社や銀行、出版社メディアへ多数寄稿。不動産ジャンル書籍の執筆協力なども行う。

おまけのQ&A

- Q.マンションを相続する前に起こりうるトラブルや問題はありますか?

- A.マンションの所有者が認知症と診断されると、意思能力がないものと見なされ、売却や賃貸ができなくなります。こうなると維持管理も含めて大変になります。これに備えるためには、判断能力があるうちに家族信託契約を締結しておくのが効果的です。家族信託を利用すれば、認知症発症後も信頼できる家族が柔軟に資産管理を行えるため、マンションの活用や売却、相続対策を円滑に進められます。

マシンガンズ滝沢さんが知る――マンション建設時の木材を変えないと「森」が消える?!

マシンガンズ滝沢さんが知る――マンション建設時の木材を変えないと「森」が消える?!